اجرت و کارمزد سبدگردانی براساس قوانین و مقررات سازمان بورس و اوراق بهادار و قرارداد تنظیم شده با مشتریان محاسبه میشود. قاعده پیشنهادی کارمزد توافقی است. کارمزد سبدگردانی معمولا از دو بخش کارمزد مدیریت و عملکردی تشکیل میشود. کارمزد مدیریت مبتنی بر اخذ کارمزد ثابتسبدگردانی مختصر و براساس دارایی تحت مدیریت تعیین میشود. اما کارمزد عملکرد کاملا متغیر است. کارمزد عملکرد متناسب با افزایش بازده سبد سهام مدیریت شده و با توافق طرفین قرارداد تعیین میشود.

کارمزد عملکرد +کارمزد ثابت مدیریت = کارمزد سبدگردانی

به عنوان نمونه معمولا شرکت های سبدگردانها جهت پوشش هزینههای جاری سبد یک درصد دارایی تحت مدیریت را بهعنوان کارمزد ثابت مدیریت سبد بعد از اتمام قرار داد دریافت میکنند.

کارمزد عملکرد اخذ شده فرمولهای مختلفی دارد. ولی در تمامی این فرمولها هدف این است که منافع سبدگردان و سرمایهگذار در یک راستا قرار گیرد.

معمولا برای افرادی که سرمایه گذاری در بورس را به کمک شرکتهای مشاوره سرمایه گذاری و سبدگردانی بورس انجام میدهند، نحوه محاسبه بازده سبد و کارمزد سبد گردان اهمیت دارد. در اینجا، به ریز در مورد فرمول محاسبه بازده سبد گردانی اختصاصی و نحوه محاسبه کارمزد سبدگردان توضیح داده خواهد شد. در این نوشته قصد داریم، با یک مثال در مورد یک سبد فرضی این محاسبات را انجام دهیم چرا که خیلی از سرمایه گذاران در مورد نحوه محاسبات دارای ابهام هستند.

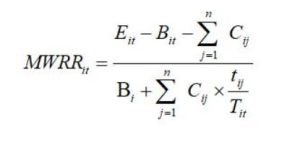

محاسبه بازده سبد اختصاصی

در اینجا ذکر کردیم، که از بازده پول وزنی برای محاسبه بازده سبد اختصاصی استفاده میگردد. فرمول محاسبه بشرح زیر است:

که در آن:

MWRR = بازدهی سبد اختصاصی در دورۀ t

E = ارزش سبد اختصاصی در پایان دورۀ t

B = ارزش سبد اختصاصی در ابتدای دورۀ t

C = جریان نقدی jام سبد اختصاصی در دورۀ t (.

t = زمان باقیمانده (به روز) از تاریخ وقوع جریان jام سبد اختصاصی تا پایان دورۀ t

T = طول کل دورۀ زمانی مورد نظر t به روز

بهعنوان نمونه سبدگردان و سرمایه گذار با هم توافق میکنند که تا بازده ۲۰ درصد، سبدگردان فقط کارمزد مدیریت دریافت کند. همچنین توافق میکنند هر چه بازده کسب شده از نرخ ۲۰ درصد بیشتر باشد، از مازاد سود کسبشده درصدی نیز به سبدگردان اختصاص یابد. مثلاً سرمایهگذاری که ۱۰ میلیارد ریال سرمایهگذاری کرده است، در مرحله اول با سبدگردان توافق میکند که تا سود سالانه ۲۰ درصد فقط اجرت و کمیسیون مدیریت پرداخت کند. همچنین توافق میکند در صورتی که سود مذکور به ۳۰ درصد رسید، ۲۰درصد از سود مازاد کسبشده هم به سبدگردان اختصاص یابد. بنابراین درصورتیکه سرمایه در گردش سرمایهگذار بیش از ۱۰ میلیارد و ۵۰۰ میلیون ریال شود، از ۳۰۰ میلیون تومان که بازده بیش از ۲۰ درصد سبد میباشد شرکت سبدگردانی ۲۰درصد کارمزد دریافت مینماید.

روش بالا باعث میشود تا منافع سبدگردان در جهت افزایش بازده بیشتر برای سرمایهگذار بوده و یک بازی برد-برد شکل گیرد. بهاینترتیب هر چه سبدگردان عملکرد بهتری در مدیریت دارایی داشته باشد، سرمایهگذار منافع بیشتری کسب کرده و سبدگردان نیز از محل افزایش بازده سود بیشتری بدست خواهد آورد.

با توجه به تفاوتهای سبدگردانی با صندوقهای سرمایه گذاری و محدودیتهای آن، اگر به دنبال سرمایه گذاری با مبالغ کم هستید، میتوانید اقدام به سرمایه گذاری در صندوق سرمایه گذاری نمایید.

مطلب پیشنهادی: مزایا و معایب سبدگردانی

آیا سبدگردانی مطمئن و قانونی است؟

سبدگردانها، شرکتهایی هستند که مجوزهای لازم برای فعالیت خود را از سازمان بورس و اوراق بهادار دریافت کردهاند؛ بنابراین کلیه فعالیتهای شرکت سبدگردان زیر نظر سازمان بورس انجام میشود. سبدگردانها برای مدیریت درست سبدهای سهام، از افراد متخصص و حرفهای بازار بهره میگیرند. گروهی از تحلیلگران زیر نظر یک مدیر متخصص، وظیفه تحلیل، بررسی و خرید و فروش انواع دارایی برای سبدهای سرمایهگذاری را برعهده دارند. با توجه به اینکه این شرکتها از تیم حرفهای و متخصص بازار بهره میگیرند و تمامی فعالیتهای آنها زیر نظر سازمان بورس انجام میشود، میتوان گفت سبد گردانی در بورس یک روش مطمئن و کاملا قانونی است.

سود سبدگردانی چقدر است؟

شرکت سبدگردان، برای سرمایهگذاران خود، سبدی متشکل از انواع اوراق بهادار مانند سهام، اوراق مشارکت، اسناد خزانه اسلامی و… خریداری میکند. بنابراین با توجه به ماهیت نوسانی بازار سرمایه و اوراق بهادار خریداری شده، نمیتوان سود ثابت و مشخصی را برای سبد گردانی تضمین کرد. در شرایطی که بازار سرمایه با رشد همراه شود، عموماً شرکتهای سبدگردان، میتوانند سودی بالاتر از درصد رشد شاخص کل بدست آورند. برعکس این موضوع در زمان ریزش بازار، مدیر سبدگردانی، در تلاش است که سبدهای تحت مدیریتش، حداقل افت را نسبت به شاخص کل داشته باشند. بنابراین میتوان گفت اگر تیم سبدگردانی حرفهای باشد، میتواند بازدهی بیشتری نسبت به عرف بازار کسب کند.

مثلا اگر در یک سال بازار سرمایه با رشد ۱۰۰ درصدی همراه باشد، شرکتهای سبدگردان عمدتاً بیشتر از ۱۰۰ درصد بازدهی دارند و اگر بورس با ریزش مواجه شود، سبدهای تحت مدیریت این شرکتها در مقایسه با ریزش شاخص، حداقل افت را به خود میبینند.

با توجه به هویت و جوهره اصلی سبدگردانی که متناسب با درجه ریسکپذیری افراد تعریف و بسته به شرایط بازار درگیر نوسانات میشود، نمیتوان برای سود آن تضمینی در نظر گرفت. همچنین طبق قانون، هیچ شرکت سبدگردانی، اجازه تضمین سود ندارد. اما باید این نکته را در نظر داشت که سود شرکت سبدگردان در گرو سودآوری سبد مشتریان آن شرکت است. در نتیجه تمام تلاش سبدگردان، افزایش میزان سود حاصله برای همه سبدهای مشتریان است.

البته فراموش نکنید که اگر در سرمایهگذاری تمایلی به پذیرش ریسک بالا نداشته باشید، سبدگردان میتواند سبدی متشکل از انواع اوراق بهادار کمریسک و با سود ثابت، برای شما تشکیل دهد تا از این طریق سودی بالاتر از سود بانکی کسب کنید.